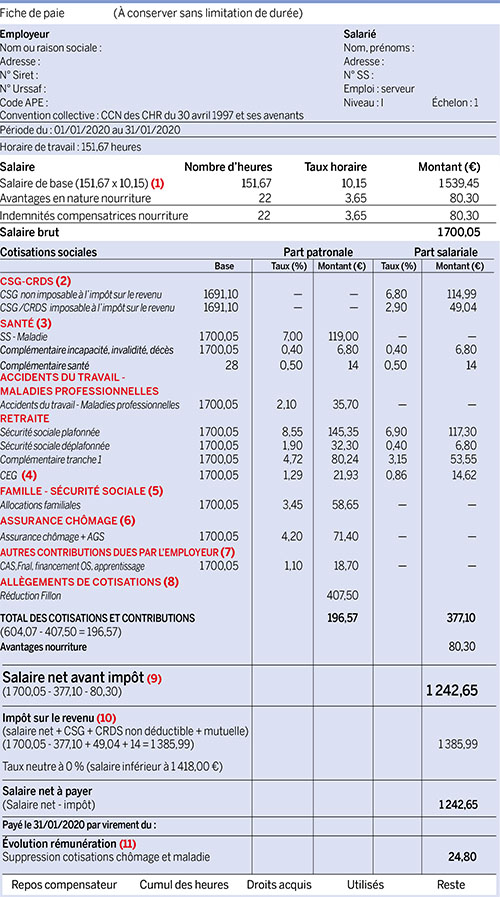

Depuis le 1er janvier 2018, tous les employeurs, quels que soient leurs effectifs, ont l’obligation d’établir une fi che de paie simplifi ée, en application du décret n° 2016- 190 du 25 février 2016 (Journal officiel du 26 février) et de l’arrêté du 25 février 2016, fixant les libellés, l’ordre et le regroupement des informations y fi gurant.

Ce modèle correspond au statut d’un serveur rémunéré au smic hôtelier, bénéfi ciant de deux jours de repos hebdomadaire. Il est présent lors des deux repas mais n’est nourri qu’une fois par jour par son employeur et n’a pas été absent au cours du mois de travail effectué. Il travaille dans une entreprise de moins de 20 salariés.

Cliquez ici pour visualiser la fiche de paie en pdf

(1) Le smic est calculé ici sur la base de 151,67 heures, soit 35 heures par semaine.

(2) L’assiette de la CSG et de la CRDS est égaleà 98,25 % du salaire brut + cotisation patronale de prévoyance et de mutuelle, soit : (1 700,05 × 98,25 %) + 6,80 + 14 = 1 691,10 €.

(3) Depuis le 1er janvier 2019, la cotisation Assurance maladie est réduite de 6 points pour les salaires inférieurs à 2,5 smic.

• Complémentaire incapacité, invalidité, décès : il s’agit du régime de prévoyance.

• Complémentaire santé : il s’agit de la mutuelle frais de santé.

(4) La contribution d’équilibre général (CEG) résulte de la fusion des cotisations AGFF et GMP au 1er janvier 2019.

(5) La cotisation d’allocations familiales est de 3,45 % pour les salaires inférieurs à 3,5 smic.

(6) La contribution salariale d’assurance chômage est supprimée depuis le 1er octobre 2018.

(7) Sont regroupés : la contribution autonomie solidarité (CAS à 0,30 %), le Fnal à 0,1 %, la contribution au financement des organisations syndicales à 0,016 % et la taxe d’apprentissage à 0,68 %.

(8) Réduction Fillon au 1er janvier 2020 : entreprise de moins de 50 salariés (Fnal 0,10 %).

Coefficient : 0,2427.

Réduction : 1 700,05 × 0,2427 = 407,50 €.

Si nous avons toujours fait figurer la réduction Fillon dans le modèle de fiche de paie à titre informatif, il est obligatoire désormais de mentionner le montant de tous les allègements de cotisations.

(9) Cette rubrique et la valeur associée doivent être mentionnées dans une police de caractères 1,5 fois supérieure afin d’insister sur la lisibilité du net à payer avant le prélèvement à la source.

(10) Il faut mentionner l’assiette, le taux et le montant de la retenue opérée au titre du prélèvement à la source. Dans cet exemple, le salarié n’est pas imposable.

(11) Cette ligne met en valeur les baisses de cotisations salariales depuis le 1er janvier 2018 : 2,40 % pour la cotisation chômage et 0,75 % pour la cotisation maladie, contre une revalorisation de 1,7 % de la CSG

(1 700,05 × 3,15 %) - (1 691,10 × 1,7 %) = 53,55 - 28,75 = 24,80.

Dialoguez avec nos experts !

(Service réservé à nos abonnés : 3,33€/mois)

Vous souhaitez poser une question

ou ajouter un commentaire ?

Un seul clic pour accéder à la suite :